Op 4 september 2024 komen de Belgische staatsbons op vervaldatum, waardoor nieuwe mogelijkheden ontstaan voor diverse soorten investeringen. Deze vervaldatum vormt een cruciaal moment voor beleggers die hun activa willen heralloceren naar andere opties zoals goud. Nu de wereldwijde markten steeds meer risico's vertonen, onderzoekt dit artikel waarom fysiek goud een onmisbare investeringsoptie blijft in elke portefeuille. Aan het einde van het artikel zullen we ook de aanbevelingen van de financiële literatuur analyseren met betrekking tot de optimale proportie goud in uw portefeuille, evenals een praktijkvoorbeeld van een investering in fysiek goud.

In een wereld waar economische schommelingen en politieke onzekerheden de norm worden, blijft goud schitteren als symbool van stabiliteit en veiligheid. Het blijft een onmisbare waardevaste investering voor beleggers die op zoek zijn naar bescherming tegen inflatie en devaluatie van valuta's. Investeren in goud is niet alleen een kwestie van vermogensbehoud; het is ook een gediversifieerde strategie die tastbare voordelen kan bieden in elke portefeuille.

1. Een meer gediversifieerde portefeuille

Goud is een belangrijk diversificatie-instrument in een beleggingsportefeuille. Het staat bekend om zijn vaak lage of negatieve correlatie met aandelen. Met andere woorden, wanneer de aandelenmarkten dalen, heeft goud de neiging zijn waarde te behouden of zelfs te verhogen. Deze eigenschap helpt de algehele volatiliteit van een portefeuille te verminderen, vooral wanneer deze uit een groot aandeel van aandelen bestaat. Het opnemen van goud in een beleggingsportefeuille draagt bij aan een betere diversificatie, waardoor de algehele risico-rendementsverhouding verbetert.

De onderstaande grafiek illustreert de lage correlatie tussen goud en diverse financiële activa over verschillende perioden (5, 10, 20 en 30 jaar), waarbij de sleutelrol van goud in de diversificatie van de portefeuille wordt benadrukt.

Figuur 1. Goud heeft een lage correlatie met andere activaklassen.

Bron: Sprott. "How Much Gold Should I Own in My Portfolio?" June 26, 2023.

Een andere manier om uw portefeuille te diversifiëren, ligt in de fysieke dimensie van goud, een eigenschap die door veel andere activa niet wordt gedeeld. Goud, bekend om zijn intrinsieke waarde vanwege zijn zeldzaamheid en constante vraag, wordt al lang gebruikt als valuta, wat het aanzienlijke vertrouwen geeft. In tegenstelling tot financiële of digitale activa is goud immuun voor hacking of vernietiging door technologische gebreken. Het opereert ook buiten de financiële en bancaire systemen, waardoor de waarde ervan wordt beschermd tegen bankfaillissementen en financiële crises. Bovendien vergemakkelijkt de hoge dichtheid en grote waarde per eenheidsgewicht het transport en de opslag ervan. Ten slotte is het tegenpartijrisico beperkt bij fysiek goud: door het rechtstreeks te bezitten, hangt de waarde niet af van de mogelijkheid van een andere partij om een verplichting na te komen, wat de betrouwbaarheid ervan als investering versterkt.

2. Historisch rendement

Sinds de Verenigde Staten in 1971 het goudstandaardsysteem hebben beëindigd, is de prijs van goud gestaag gestegen, zoals geïllustreerd in de onderstaande grafiek. Bovendien heeft goud in de afgelopen twee decennia vaak beter gepresteerd dan veel andere belangrijke activaklassen. Bijvoorbeeld, Amerikaanse staatsobligaties boden een gemiddeld jaarlijks rendement van 3,99% over de periode 1999-2022, terwijl goud een gemiddeld jaarlijks rendement van 8,36% genereerde.

Wat betreft de Belgische staatsbons bood de laatste eenjarige obligatie die in juni 2024 werd uitgegeven een bruto rendement van 3,2%. Na aftrek van de roerende voorheffing komt het netto rendement uit op 2,24%, wat aantoont dat goud een interessantere keuze is.

Figuur 2. Goud heeft andere activaklassen overtroffen (1999-2022).

Bron: Sprott. "How Much Gold Should I Own in My Portfolio?" June 26, 2023.

Daarnaast benadrukt het economische tijdschrift Trends-Tendances van 25 juli 2024 dat "sinds 1 januari 2000 een investering in goud veel meer heeft opgeleverd dan een investering in de S&P500". Deze uitspraak onderstreept de robuustheid van goud als een performant actief op de lange termijn.

3. Bescherming tegen inflatie

Goud staat bekend om zijn vermogen om te beschermen tegen inflatie. In tegenstelling tot veel andere financiële activa, die negatief worden beïnvloed door macro-economische variabelen zoals inflatie en rentetarieven, behoudt goud zijn waarde, zelfs tijdens economische schommelingen. Studies tonen aan dat goud zowel op korte als lange termijn een afdekking biedt tegen inflatie. Wanneer traditionele valuta's hun koopkracht verliezen door stijgende prijzen, blijft goud stabiel, waardoor het kapitaalerosie tegengaat.

4. Bescherming tegen systematisch risico

Goud wordt vaak beschouwd als een veilige haven, wat het tot een aantrekkelijk actief maakt tijdens financiële stress en dalende aandelenmarkten. Wanneer aandelen en andere financiële activa verliezen lijden door systematisch risico – de risico's die verband houden met marktvolatiliteit die alle sectoren tegelijkertijd beïnvloedt – heeft goud de neiging zijn waarde te behouden of zelfs te verhogen. Door goud op te nemen in een portefeuille kunnen beleggers hun blootstelling aan deze wijdverspreide verliezen verminderen.

De onderstaande grafiek toont aan dat goud tijdens verschillende economische en politieke crises tussen 2007 en 2023 vaak beter presteerde dan Amerikaanse aandelen en obligaties, wat zijn rol als veilige haven tijdens instabiliteit bevestigt.

Figuur 3. Goud is een veilige haven bij economische en politieke instabiliteit.

Bron: Sprott. "How Much Gold Should I Own in My Portfolio?" 26 juni 2023.

5. Een minder risicovolle en stabielere portefeuille

Goud helpt de risico-gecorrigeerde prestaties van een beleggingsportefeuille te verbeteren, wat betekent dat het bijdraagt aan het verminderen van het algehele risico van de portefeuille terwijl het een optimaal verwacht rendement behoudt.

Bovendien maakt de stabiliteit van goud het mogelijk om een dynamische portefeuille te behouden met een concurrerende Sharpe-ratio (een belangrijke indicator die de winstgevendheid van een portefeuille meet op basis van het genomen risico), waardoor de behoefte aan frequente herbalanceringen wordt verminderd. Kortom, het integreren van goud in een portefeuille helpt de prestaties te stabiliseren, waardoor de noodzaak van regelmatige aanpassingen wordt beperkt.

6. Een hogere liquiditeit

Goud beschikt over een zeer liquide markt die beleggers in staat stelt hun goudbezittingen snel en efficiënt om te zetten in contanten, wat een voordeel is ten opzichte van andere grondstoffen.

Optimale allocatie van goud

Voor beleggers die hun portefeuille willen diversifiëren door goud op te nemen, maar onzeker zijn over de juiste allocatie, zijn er duidelijke aanbevelingen uit de wetenschappelijke literatuur. Het wordt over het algemeen geadviseerd om tussen 5% en 20% van de portefeuille aan dit metaal toe te wijzen. Dit percentage varieert natuurlijk afhankelijk van de andere activaklassen in de portefeuille en de investeringsstrategie die u volgt.

Door ongeveer 10% van uw portefeuille aan goud toe te wijzen, kunt u het algehele risico verminderen terwijl u de verwachte rendementen behoudt. Deze strategie profiteert van de diversificatievoordelen die goud biedt, helpt de portefeuille te stabiliseren tegen schommelingen van andere activa en verbetert zo de algehele risico-rendementsverhouding.

Concreet voorbeeld van beleggen in goud

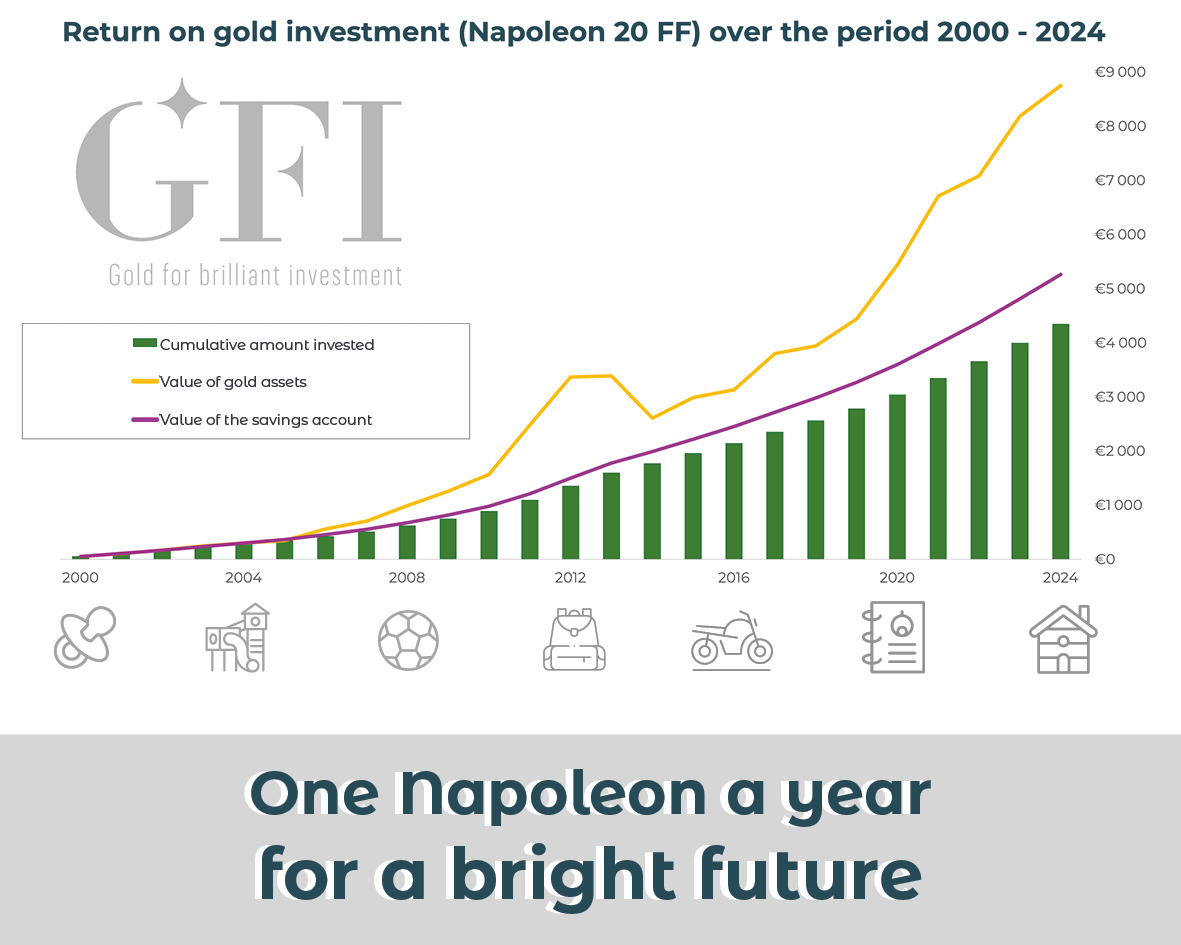

Om een praktisch voorbeeld van beleggen in goud te illustreren, beschouwen we een scenario waarin een belegger elk jaar een Napoleon-munt van 20 francs koopt, van januari 2000 tot januari 2024.

Over deze periode van 25 jaar zou de belegger 25 munten hebben verzameld, voor een totale investering van 4.344 euro. We vergelijken deze strategie met twee andere scenario's: het geld op een spaarrekening zetten met een jaarlijks percentage van 2% en het volledige bedrag in goud beleggen.

1. Spaarrekening: Met een jaarlijks percentage van 2% zou het kapitaal in januari 2024 ongeveer 5.263 euro hebben bereikt.

2. Belegging in goud: Door het volledige bedrag in goud te beleggen, zou de waarde van deze portefeuille ongeveer 8.750 euro zijn, wat overeenkomt met een interne opbrengstvoet van 7,4%.

Het is ook interessant op te merken dat op 16 juli 2024, toen goud een nieuw record bereikte, de waarde van deze portefeuille op ongeveer 10.500 euro zou zijn geschat.